2021年3月時点で、NISA口座開設数は1600万弱に増えており、日本国民の8人に1人がNISA口座を開設している計算になります。

- 投資を始めようと思うけど「NISA(ニーサ)」って何?

- 「一般NISA」と「つみたてNISA」はどっちがいいの?

- 2024年から始まる新NISAって何?

こんなお悩みにお答えします。

ぬくぬくはつみたてNISAでしたが、新NISAも想定して、現在は一般NISAで運用しています

10分くらいで、NISAのポイントを絞って理解できますので、ご一読いただけますと幸いです。

- 非課税口座「NISA(ニーサ)」とは?

- つみたてNISAとは「2042年まで」「月3.3万円」「最大800万円まで」非課税で投資できる口座!

- 一般NISAとは「2023年まで」「年120万円」非課税で投資できる口座!

- 新NISAとは「無期限」で生涯1,800万円まで非課税で投資できる口座!

- NISA口座の「ロールオーバー」とは?注意点は3つ!

- NISA口座で知っておくべき12のポイント

- NISAのポイント①:NISA口座は年ごとに管理

- NISAのポイント②:つみたてNISAと一般・新NISAは併用できない

- NISAのポイント③:NISA口座は確定申告不要

- NISAのポイント④:NISA口座は損益通算できない

- NISAのポイント⑤:NISAは別のNISA口座区分に移管できない

- NISAのポイント⑥:NISA口座は別の証券会社に移管できない

- NISAのポイント⑦:NISA口座は、年毎に証券会社を変更できる

- NISAのポイント⑧:一般NISA・新NISAでも積立投資できる

- NISAのポイント⑨:iDeCoと違って、NISAはいつでも現金化できる

- NISAのポイント⑩:売却してもNISAの非課税枠は戻らない

- NISAのポイント⑪:NISA口座は「株式数比例配分方式」でないと配当金・分配金の非課税が適用されない

- NISAのポイント⑫:NISAは外国税額控除は受けられない

- 一日でも早く「NISA」で投資を始めよう!

非課税口座「NISA(ニーサ)」とは?

NISA(ニーサ)とは、Nippon Individual Savings Accountの略称で、少額投資非課税制度のことです。

もっと簡単にNISAを説明すると「投資専用の口座で、売買が非課税になる証券口座」で、「とりあえず投資を始めてみようと思ったら開設する口座」です。

NISA口座には3種類あって、目的が異なり、ざっくり確認すると次のとおりです。

| NISAの種類 | 制度開始 | 目的 |

|---|---|---|

一般NISA | 2014年1月開始 | 少額からの投資 |

つみたてNISA | 2018年1月開始 | 特に少額からの長期・積立・分散投資 |

新NISA | 2024年1月開始予定 | 一般NISAにつみたてNISAの長所を加えてバージョンアップ |

何が違うの?と思いますよね。

それでは、つみたてNISA・一般NISA・新NISA(仮)の違いを確認しましょう!

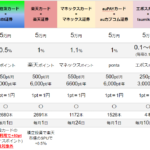

「つみたてNISA」「一般NISA」「新NISA(仮)」の違いを比較

| 比較項目 |  つみたてNISA |  一般NISA |  新NISA |

|---|---|---|---|

| 非課税投資枠 | 40万円/年 | 120万円/年 | つみたて投資枠:120万円/年 成長投資枠:240万円/年 |

| 非課税期間 | 最長20年間 | 最長5年間 | 無期限 |

| 口座開設期間 | 2042年まで | 2023年まで | 2024年~無期限 |

| 非課税投資総額 | 最大800万円 | 最大600万円 | 最大1,800万円 (うち成長投資枠最大1,200万円) |

| 対象商品 | 投資信託 ※RIET・債券無し | 上場株式 投資信託等 | つみたて投資枠:投資信託 成長投資枠:株・投資信託等 |

| ロールオーバー (新たな非課税枠への移管) | 無し | あり | 不要 |

| 売買による 非課税投資枠復活 | × 無し | × 無し | 〇 あり |

つみたてNISA・一般NISA・新NISAの違いを一覧表にした表です。

注目すべきは、売買益にかかる税金20%がかからない「非課税投資枠」と、ご自分が何に投資できるかを確認できる「対象商品」です。

「つみたてNISA」「一般NISA」「新NISA」どれがおススメ?

早速ですが、本記事の結論です!

つみたてNISA・一般NISA(新NISA[仮])はどれがおススメかは次のとおりです。

本記事の結論をご覧いただいたところで、つみたてNISA・一般NISAとは何かや、ポイントを解説していきましょう。

フローチャートであなたが選択すべきNISA口座を確認したいなら「フローチャートで「一般NISA」か「つみたてNISA」を選ぼう!」をご覧ください。

参考リンクフローチャートで「一般NISA」か「つみたてNISA」を選ぼう!

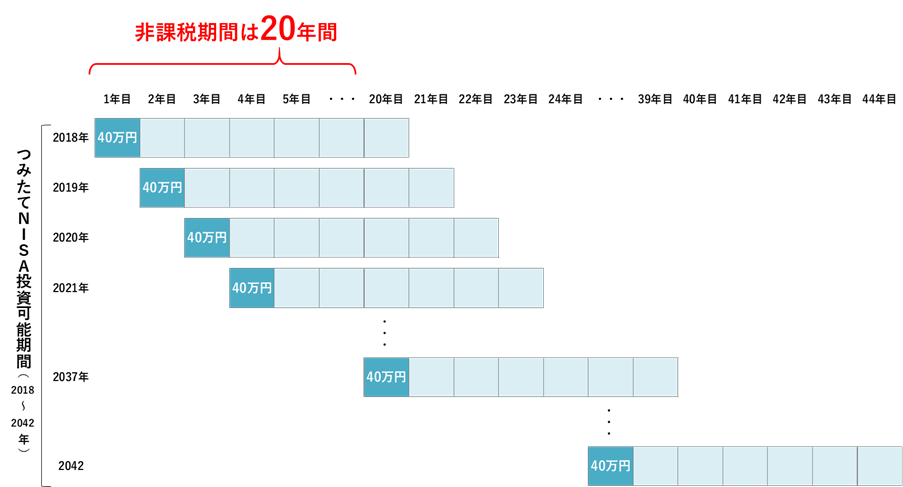

つみたてNISAとは「2042年まで」「月3.3万円」「最大800万円まで」非課税で投資できる口座!

つみたてNISAとは、2042年まで月3.3万円、年間40万円、20年間で最大800万円まで非課税の投資専用口座のことです。

つみたてNISAの非課税投資枠や非課税投資期間をわかりやすく図にしたものです。

難しそうに見えますが、特徴を掴んでしまえば簡単ですので、詳しく解説していきます!

つみたてNISAの特徴①:非課税投資枠は「3.3万円/月」「40万円/年」

つみたてNISA口座において、非課税で投資できる枠は、年間40万円までです。

毎月の積立投資の上限は33,333円です。

SBI証券の場合「毎日」「毎週〇曜日」「毎月の指定日」で積立買付が可能で、楽天証券だと「毎月」で積立買付が可能です。

つみたてNISAの特徴②:非課税期間は「20年間」

つみたてNISA口座の売却益が非課税になる期間は20年間です。

例えば、2021年に積立投資した40万円が、非課税期間を終える2040年に70万円になっていた場合、特定口座に自動的に移されたとき、売却益30万円が無税になります。

もし、つみたてNISA口座ではなかった場合、30万円×20.315%=60,945円の税金がかかります。

つみたてNISAの特徴③:非課税投資総額は「800万円」

つみたてNISA口座において、非課税で投資できる総額は800万円です。

※毎年40万円×非課税期間20年=800万円

つみたてNISAの特徴④:口座開設期間「2042年まで」

つみたてNISAを含む「NISA」口座は、年ごとに管理されており、つみたてNISA口座は2042年まで開設できます。

つみたてNISAの特徴⑤:対象商品は「債券・RIETを除く投資信託」

つみたてNISA口座で投資できる商品は、金融庁が指定した214本(2022年8月6日時点)の投資信託です。

ただし、金融庁指定の投資信託に「債券ファンド」「RIET(不動産)ファンド」が無く、「株式ファンド」「バランス型ファンド」にしか投資できませんので、全世界の全資産に投資してリスク分散したい人にはおススメしません。

参考リンク金融庁「つみたてNISAの対象商品」

つみたてNISAの特徴⑥:投資初心者にはおススメできない!

つみたてNISAでは「債券ファンド」「RIETファンド」を購入できませんので、「株式ファンド」または「バランス型ファンド」で運用します。

したがって、「債券」を組み合わせたリバランスができません。

株式のみでも20年以上運用すれば、ほぼほぼプラスになり、リターンも高いでしょうが、800万円投資したときに暴落すると下表のとおりになります。

| 投資元本800万円 | 世界金融危機 (20か月間) | リーマン・ショック (7か月間) | コロナ・ショック (2か月間) |

|---|---|---|---|

| 暴落率 | -60% | -50% | -22% |

| 評価額 | 320万円 | 400万円 | 624万円 |

| 損益 | -480万円 | -400万円 | -176万円 |

つみたてNISAの投資元本800万円が、1~2年間の期間で損益が-400万円になっていても、積立投資を続けられる人は、つみたてNISAで口座開設してください。

私はコロナショックを体験し、つみたてNISAのリスクに耐えられないことから「つみたてNISA」から「一般NISA」へ区分変更しました。

一般NISAとは「2023年まで」「年120万円」非課税で投資できる口座!

一般NISAとは、2023年まで年間120万円、最大10年間、最大600万円まで非課税の投資専用口座のことです。

一般NISAの非課税投資枠や非課税投資期間をわかりやすく図にしたものです。

難しそうに見えますが、特徴を掴んでしまえば簡単ですので、詳しく解説していきます!

一般NISAの特徴①:非課税投資枠は「120万円/年」

一般NISA口座において、非課税で投資できる枠は、年間120万円までです。

つみたてNISAと同じように、積み立て投資も可能です。

SBI証券の場合「毎日」「毎週〇曜日」「毎月の指定日」で積立買付が可能で、楽天証券だと「毎月」で積立買付が可能です。

一般NISAの特徴②:非課税期間は5年間、ロールオーバーで+5年間の合計10年間

一般NISA口座の売却益が非課税になる期間は5年間です。

ただし、一般NISA口座には「ロールオーバー」という仕組みがあり、5年前の一般NISA口座の評価額を、今年の一般NISAの非課税枠に移せます。

例えば、以下のとおりとなります。

- 2021年:120万円積立投資

- 2026年:非課税期間を終える予定(評価額が150万円に増えた!)

- 2025年11月初旬:ロールオーバー手続き

- 2021年の一般NISA口座 → 2026年の一般NISA口座に移管される

- 2026年の一般NISA非課税枠:122万円 – 2021年一般NISAロールオーバー額(150万円) ※0未満は0

もし、一般NISA口座でロールオーバーしなかった場合や、10年後の非課税期間を終えると、30万円×20.315%=60,945円の税金がかかります。

一般NISAの特徴③:非課税投資総額は「600万円」

一般NISA口座において、非課税で投資できる総額は600万円です。

※毎年120万円×非課税期間5年=600万円

一般NISAの特徴④:口座開設期間「2023年まで」

一般NISAを含む「NISA」口座は、年ごとに管理されており、一般NISA口座は2023年まで開設できます。

2024年からは「新NISA」に自動的に変わります。

一般NISAの特徴⑤:対象商品は「投資信託(債券・RIET含む)」「株式」

一般NISA口座で投資できる商品は、債券やRIETを含む投資信託、株式(個別株・ETF)です。

債券ファンドやETFも購入でき、分配金や配当金も非課税の対象です。

全世界の全資産に投資してリスクをできるだけ減らしたいなら一般NISAがおススメです。

私がつみたてNISAから一般NISAに区分変更した理由が知りたい方は「つみたてNISA」から「一般NISA」に区分変更してみた!をご覧ください。

一般NISAの特徴⑥:リスクをできるだけ減らしたい人におススメ

一般NISAでは「債券ファンド」「RIETファンド」を購入できますので、「債券」を組み合わせたリバランスできます。

例えば、800万円を株式400万円・債券400万円で投資したときに暴落すると下表のとおりになります。

| 投資元本800万円 (株式:400万円) (債券:400万円) | 世界金融危機 (20か月間) | リーマン・ショック (7か月間) | コロナ・ショック (2か月間) |

|---|---|---|---|

| 暴落率 | 株式:-60% 債券:-15% | 株式:-50% 債券:-17% | 株式:-22% 債券:+11% |

| 評価額 | 500万円 | 532万円 | 756万円 |

| 損益 | -300万円 | -268万円 | -44万円 |

一般NISAの方が、つみたてNISAに比べて含み損の金額が減ります。

投資元本の半額を切らないで済むため、なんとか投資を続けられる人も多いでしょう。

「投資は続けること、市場に残り続けることが勝つカギ」です。

以上の観点から、暴落に耐性の無い投資初心者や、コロナショック程度で狼狽売りした人は、一般NISAをおススメします。

新NISAとは「無期限」で生涯1,800万円まで非課税で投資できる口座!

2022年12月16日に公表された「R5年税制改正大綱」による「新NISA」については、2024年から始まる「新NISA」を解説!をご覧ください。

NISA口座の「ロールオーバー」とは?注意点は3つ!

一般NISAには「ロールオーバー」という仕組みがあります。

ロールオーバーとは、各年の5年非課税期間が終了したときに、NISAで保有している金融商品を翌年(6年目)の非課税投資枠に移行(移管)することです。

ロールオーバー可能な金額に上限はないので、時価が120万円を超過している場合も、そのすべてを翌年の非課税投資枠に移せます。

ロールオーバーした金額は、12月の最終営業日の時価で、翌年の非課税枠で新規投資できる額は少なくなります。

つみたてNISAにはロールオーバーはありませんので、20年後に特定口座へ自動的に移管されます。(例えば、2021年に投資した40万円は、2041年に特定口座に移管されます)

概要は以上です。

しかし、ロールオーバーには注意点が3つあります。

注意点①:区分変更すると既に保有している商品のロールオーバーできない

一般NISAからつみたてNISAへ区分変更してしまうと一般NISAで既に保有している商品のロールオーバーができません。

一般NISAで保有していた商品をロールオーバーしたい場合、再度つみたてNISAから一般NISAへ区分変更すれば、ロールオーバーできます。

なお、ロールオーバーしなくても、最初の5年間の非課税期間中であれば、配当金、分配金や売買益等は非課税のままです。

注意点②:別の証券会社の一般NISA(新NISA)口座へロールオーバーできない

NISA勘定口座は、各年ごとに管理しており、ひとつの証券会社での管理になるため、別の証券会社に”受け”となる同一年のNISA勘定口座を作れないため、ロールオーバーできません。

別の証券会社へ一般NISA(新NISA)口座を移管してからであれば、ロールオーバーできます。

注意点③:一般NISA⇔つみたてNISAへロールオーバーはできない

ロールオーバーは「非課税投資枠に移行(移管)する」行為ですので、先に記載した通り、別勘定口座間でのロールオーバーはできません。

NISA口座で知っておくべき12のポイント

NISA口座を開設するなら、知っておくべき12のポイントがあります。

必ず熟読してから選択しましょう!それでは解説していきます。

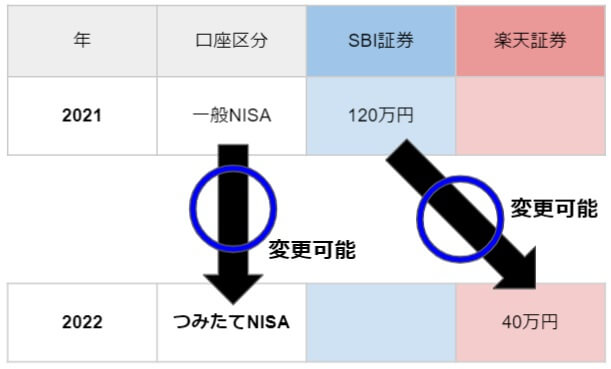

NISAのポイント①:NISA口座は年ごとに管理

NISA口座は、各年ごとに勘定口座として管理されているので、年ごとに「つみたてNISA」と「一般NISA」を切り替えられます。

具体的に「できること」「できないこと」の例を挙げると下記のとおりです。

NISAのポイント②:つみたてNISAと一般・新NISAは併用できない

NISA口座は、同一年において1人1口座(1金融機関)しか開設できません。

NISAの口座は「つみたてNISA」「一般NISA(新NISA)口座」のいずれか1つの口座を、1つの金融機関でしか作成できません。

したがって、一般NISA・つみたてNISAの口座開設は、金融機関を変更した場合を除き、1人につき1口座に限られ、複数の金融機関には申し込みできません。

NISAのポイント③:NISA口座は確定申告不要

NISA口座で売買しても、売却益に対する20.315%の税金はかかりません(=非課税)ですので、確定申告不要です。

値上がり益や配当金・分配金についても非課税となるため、確定申告が不要になります。

非課税口座内の取引について確定申告をする必要はありますか?

(引用)国税庁 NISA及びつみたてNISAの手続きに関するQ&A より

非課税口座内において受け入れた上場株式等に係る配当金等及び譲渡益については非課税となるため、確定申告の必要はありません。

NISAのポイント④:NISA口座は損益通算できない

NISA口座では損益通算できません。

損益通算は、特定口座で売却益が発生したとき、過去3年の売却損と相殺して税金が安くなる仕組みのことです。

投資に慣れた方が、年末に損だし(わざと売却損を創出する)して税金を安くしている姿をよく目にすると思いますが、投資初心者にはあまり関係ないです。

NISAのポイント⑤:NISAは別のNISA口座区分に移管できない

NISA口座間での投資資産の移管はできません。

具体的に、例えば以下のようなことはできません。

NISAのポイント⑥:NISA口座は別の証券会社に移管できない

NISA口座の資産は、現在運用している証券会社から、別の証券会社へ移管できません。

もし、証券会社を変えたい場合、元の証券会社のNISA口座を利用停止して、既に投資した資産は残したまま、別の証券会社で新たにNISA口座を開設して投資を始めます。

具体的に、例えば以下のようなことはできません。

NISAのポイント⑦:NISA口座は、年毎に証券会社を変更できる

NISA口座は、各年ごとに管理しているため、年ごとに証券会社を変更できます。

ただし、証券会社を変更した結果、複数の証券会社で一般NISA・つみたてNISAの口座を開設した場合は、各年において1つの口座でしか取引できません。

具体的に、例えば以下のとおりです。

NISAのポイント⑧:一般NISA・新NISAでも積立投資できる

一般NISA・新NISAでも、つみたてNISAのように投資信託の積み立て投資できます。

SBI証券の場合「毎日」「毎週〇曜日」「毎月の指定日」で積立買付が可能で、楽天証券だと「毎月」で積立買付が可能です。

NISAのポイント⑨:iDeCoと違って、NISAはいつでも現金化できる

| 比較項目 | 一般NISA | つみたてNISA | iDeCo |

|---|---|---|---|

| 掛金・投資可能額 | 年間120万円まで | 年間40万円まで、 積立投資のみ | 自営業 :6.8万円 専業主婦:2.3万円/月 会社員 :2.3万円 会社員(型DCのみ加入):2万円 会社員(DB+企業DC加入):1.2万円 公務員 :1.2万円 |

| 売却(資金の引き出し) | いつでも可 | いつでも可 | 原則60歳まで不可。 死亡給付、障害給付あり |

| 運用商品 | 元本確保型なし 株、投資信託、 ETF、REITなど | 元本確保型なし 金融庁認定の投資信託 | 元本確保型・元本変動型 |

| iDeCo併用 | 〇 | 〇 | - |

| NISA併用 | - | × | 〇 ※一般NISA/つみたてNISAいずれか |

| つみたてNISA併用 | × | - | 〇 ※一般NISA/つみたてNISAいずれか |

NISAは、いつでも資産の売却して現金化して、現金を引き出しできます。

iDeCoは60歳まで資金拘束されてしまうので、流動性はNISAの方が高いです。

NISAのポイント⑩:売却してもNISAの非課税枠は戻らない

NISA口座は、いつでも売却できますが、売却しても非課税枠は戻ってきません。

例えば、つみたてNISAで40万円投資していて、10万円を売却しても、非課税枠10万円は復活しません。

NISAのポイント⑪:NISA口座は「株式数比例配分方式」でないと配当金・分配金の非課税が適用されない

配当金や分配金の受け取り方法には次の4種類があります。

| 配当金の受け取り方式 | 配当金の入金・受け取り方法 |

|---|---|

| 株式数比例配分方式 | 配当金を証券会社の口座に入金する方法 |

| 配当金領収証方式 | 信託銀行から郵送される「配当金受領証」を ゆうちょ銀行等に持参して配当金を受け取る方法 |

| 登録配当金受領口座方式 | 配当金を銀行口座で受け取る方法 |

| 個別銘柄指定方式 | 配当金を発行会社ごとに指定した銀行口座で受け取る方法 |

一般NISA・新NISA(仮)では、「株式比例配分方式」でないと、分配金・配当金に非課税が適用されません。

NISA口座開設時は、必ず株式比例配分方式を選択しましょう!

非課税の対象となる配当金・分配金

(引用)金融庁「NISAの概要」より

国内上場株式の配当金、ETF・REITの分配金は、証券会社を通じて受け取る場合(株式数比例配分方式を選択している場合)のみ非課税となります。

NISAのポイント⑫:NISAは外国税額控除は受けられない

外国税額控除は、税制上、二重課税はNGであることから、現地課税分を控除する仕組みです。

一般NISA(新NISA)の配当金は「日本の税金(所得税+住民税)の20.315%」が課税されず、「米国現地課税の10%」のみであり、二重課税に該当しないため、外国税額控除を受けられません。

米国株式の配当金は、外国税額控除の適用を受けられますか?

(引用)SBI証券 「よくあるご質問 Q&A」 より

米国で外国税、国内で所得税・住民税が源泉徴収されている場合は、二重課税を調整するための外国税額控除を受けることができます。

確定申告していただくことで、一定額が所得税額、および住民税額から差し引くことができます。

NISA口座で買付した米国株式の配当金は、外国税は課税されますが国内の所得税・住民税は非課税になります。

外国税のみ課税されることから二重課税に該当しないため、外国税額控除の適用を受けることができません

一日でも早く「NISA」で投資を始めよう!

いかがでしたでしょうか?

最後にNISAについてまとめていきます。

NISA(ニーサ)とは、Nippon Individual Savings Accountの略称。少額投資非課税制度のことで「売買が非課税になる投資専用の証券口座」で「とりあえず投資を始めてみようと思ったら開設する口座」です。

3種類のNISA「つみたてNISA」「一般NISA」「新NISA」を比較すると次の表のとおりです。

| 比較項目 |  つみたてNISA |  一般NISA |  新NISA |

|---|---|---|---|

| 非課税投資枠 | 40万円/年 | 120万円/年 | つみたて投資枠:120万円/年 成長投資枠:240万円/年 |

| 非課税期間 | 最長20年間 | 最長5年間 | 無期限 |

| 口座開設期間 | 2042年まで | 2023年まで | 2024年~無期限 |

| 非課税投資総額 | 最大800万円 | 最大600万円 | 最大1,800万円 (うち成長投資枠最大1,200万円) |

| 対象商品 | 投資信託 ※RIET・債券無し | 上場株式 投資信託等 | つみたて投資枠:投資信託 成長投資枠:株・投資信託等 |

| ロールオーバー (新たな非課税枠への移管) | 無し | あり | 不要 |

| 売買による 非課税投資枠復活 | × 無し | × 無し | 〇 あり |

つみたてNISA・一般NISAはどれがおススメかは次のとおりです。

一般NISAでは「ロールオーバー」が利用できます。ロールオーバーの注意点は次の3点です。

NISAでこれだけ知っておけばOKというポイントは次の12点!

あなたの入金力によって、一般NISAかつみたてNISAを選択し、一日でも早くNISA口座での投資を始められることを祈って…。

フローチャートで一般NISAかつみたてNISAを選択したい方は、フローチャートで「一般NISA」か「つみたてNISA」を選ぼう!をご覧ください。

まだNISA口座を開設していない方がいたら、ぬくぬくも愛用しているSBI証券がおススメです。

SBI証券のNISAで投資するなら、三井住友カード(NL)のクレジットカード積み立て投資で0.5%リターンを確定できますのでおススメです。

「資産運用」「投資」について深く知りたい方は「誰でもできる!家計の見直しや資産運用の始め方から出口戦略のまとめ」にまとめていますので是非ご一読ください!